Напомню, что сейчас пенсионный возраст для женщин составляет 55 лет, для мужчин – 60. Таким образом, основным вариантом является выход на пенсию мужчинам на 5 лет позже, а женщинам на 8. IT-специалисты как и все работники по законодательству РФ формируют свои будущие пенсии. С выплат работникам работодатели обязаны отчислить страховые взносы, в том числе и на пенсионное страхование. В соответствии со статьями 425-426 Налогового кодекса РФ, до 2020 года общая ставка по страховым взносам равна 30%, из них на пенсионное страхование – 22%.

Согласно данным сервиса зарплат «Моего круга» медианная заработная плата IT-специалиста — 90 000 рублей. Давайте попробуем разобраться, как повлияет на нашу пенсию возможные изменения пенсионной системы.

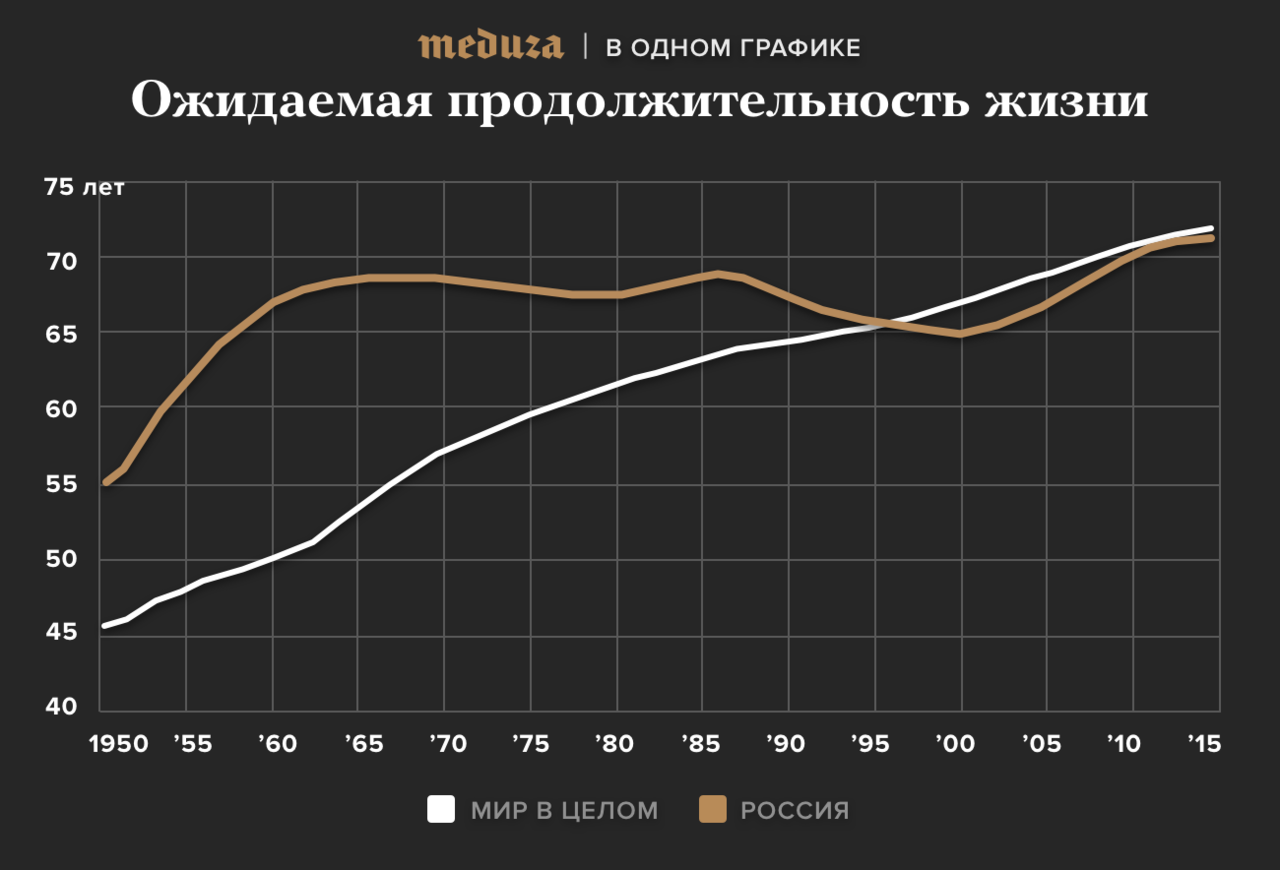

11 сентября Минздрав России сообщил, что показатель продолжительности жизни россиян побил исторический рекорд и достиг отметки в 72,5 года. По современным меркам ожидаемые при рождении 72,5 года — это скорее соответствует среднемировому уровню. После уточнения показатель составил 72,1 года (66,80 — для мужчин и 77,16 — для женщин).

Как правило, под «ожидаемой продолжительностью жизни» (ОЖД) понимают ожидаемую продолжительность жизни при рождении, то есть в возрасте 0 лет. Это число лет, которое проживет один человек в среднем из данного поколения родившихся при условии, что на всем протяжении жизни этого поколения смертность в каждой возрастной группе будет оставаться неизменной на уровне расчетного периода. Если вкратце, то берутся коэффициенты смертности за один год (по материалам ЗАГСа за один год, например 2017-й) для всех возрастов условного поколения, и эти данные распространяют на далёкое будущее.

То, о чем сообщил Минздрав является ОЖД для людей, родившихся в 2017 году. Средняя (ожидаемая) продолжительность жизни — это не средний возраст умерших в течение календарного года. Статистика из ЗАГСов действительно лежит в основе показателя ОПЖ, но используется для расчёта вероятностей смерти в течение года в каждом возрасте. Сам показатель ОПЖ получают путём построения полных таблиц смертности. Этот показатель может совпасть со средним возрастом умерших только случайно.

Нам в Cloud4Y стало интересно, сколько лет мужчина получал бы выплаты при выходе на пенсию в 60 лет и в 65 лет, и как более поздний выход отразился бы на полезности этой системы для конкретного человека.

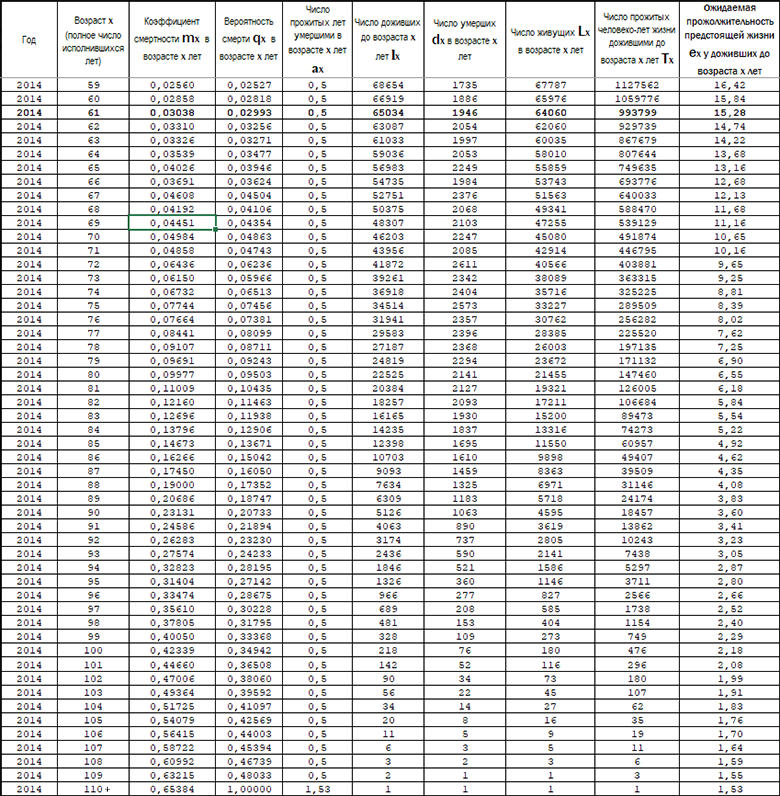

Ожидаемая продолжительность жизни при рождении не может помочь в этом расчете. Нам нужно было узнать сколько лет в среднем живет мужчина, достигший возраста 60 лет. В этом нам помогла "Таблица смертности населения России для календарного года 2014". Источник: www.mortality.org — там ссылаются на неопубликованные, но доступные для запроса исследователей данные Росстата.

Начнем с того, что в 2014 году 60-летнего возраста и старше достигали только около 67% мужчин, возраста 65 лет — 57%. Это частичный ответ на вопрос о возможности дожить до пенсии. Да, это вполне возможно.

Сколько лет в среднем получают пенсию дожившие до 60 и 65 лет?

Обратив внимание на столбец «Ожидаемая продолжительность предстоящей жизни у доживших до возраста x лет», мы видим, что в 60 лет «среднему мужчине» по данным 2014 года предстоит прожить 15,84 года и получить 190 пенсий, а при выходе в 65 лет — 13,16 года и 158 пенсий.

Да, можно было подумать, что 5 лет прибавки пенсионного возраста снизят длительность периода «на пенсии» на 5 лет, но это не так. Вероятность смерти возрастает не линейно, а это значит что за 5 лет с 60 до 65 умирает значительно меньшее количество мужчин, чем за период с 65 до 70 лет и так далее. Повышение пенсионного возраста на 5 лет — это сокращение периода получения пенсии в среднем на 2,68 года или почти 17%.

Для женщин при выходе в 55 лет на пенсию ожидаемая средняя продолжительность жизни составила в 2014 году +25,53 года, а при пенсионном возрасте 63 года — 19 лет. Таким образом, повышение пенсионного возраста на 8 лет для женщин — это сокращение периода получения пенсии в среднем на 6,48 года или более 25%!

Итак, вернемся к среднему IT-специалисту, который получает 90 тыс. рублей и работодатель которого перечисляет 22% в ПФР. В 2018 году изменилась лимиты для начисления взносов в ПФР – 1 021 000 руб. (в случае превышения, взносы уплачиваются по уменьшенной ставке – 10%). Также существуют пониженные ставки для отдельных типов организаций.

Годовые отчисления в ПФР за такого работника составят 230,5 тыс.руб. Так как суммарный годовой доход близок к лимиту начисления по ставке 22%, а дат, в которые государство будет повышать лимит мы не знаем, будем считать что рост зарплаты будет точно соответствовать уровню инфляции. Для расчета это означает, что всю оставшуюся трудовую жизнь работник будет получать 90 тыс. рублей при нулевой инфляции.

Также предположим, что на данный момент работнику 30 лет и до выхода на пенсию ему предстоит еще 35 лет трудового стажа.

Рассмотрим вариант, когда работник начинает откладывать деньги на старость самостоятельно в размере равном пенсионным отчислениям. Средства работник размещает на банковском вкладе с ежемесячной капитализацией процентов. По причине нулевой инфляции в экономике, ставка по вкладам в банке составляет всего 1% в год.

- На таком депозите за 35 лет работник накопит 9,6 млн рублей. В среднем ему предстояло бы получить 158 пенсий, каждая из которых была бы равна 61 000 рублей в сегодняшних ценах.

- Для средней женщины, вышедшей на пенсию в 63 года с ожидаемым сроком жизни еще 19 лет, самостоятельная пенсия составила бы 42 000 рублей в месяц.

Пример с заработной платой в 90 тысяч рублей в месяц в ценах 2017 года показательный по причине получения суммарного годового дохода близкого к лимиту начисления по ставке 22%. Если ваша зарплата ниже 90 000 в N раз, ожидаемая альтернативная самостоятельно накопленная пенсия так же будет отличаться в N раз.

Делая отчисления на «частную» пенсию как в нашем примере, работник может достичь коэффициента замещения заработной платы 67,8% для среднего мужчины и 46,7% для женщины. В 2016 году этот коэффициент составлял 33,7% при средней зарплате в России, по данным Росстата, в 36 746 рублей и средней пенсии в 12 391 рубль.

Таким образом, мы говорим о двукратном различии коэффициента замещения для мужчин между «частной» и государственной пенсией.

При «старой», ныне действующей системе выхода на пенсию в 60 лет, работнику-мужчине предстоит получать пенсию в среднем 15,84 года, а значит 190 раз. Также следует учесть, что работодатель будет совершать отчисления в ПФР на 5 лет меньше, а значит размер накопленный средств и процентов сократится. В нашем примере он составит 8,47 млн. руб вместо 9,6 млн и 44 600 рублей вместо 61 600 рублей. Коэффициент замещения составил бы 49,6%.

Расчет для женщин — 25,53 года на пенсии или 306 выплат по 27 700 рублей с коэффициентом замещения 31%.

Это означает, что, если до возможного повышения пенсионного возраста женщинам с заработной платой ниже средней по России была выгодна государственная пенсия, обеспечивающая замещение зарплаты на 33,7%, то после повышения пенсионного возраста на 8 лет, такая возможность «получить больше частной пенсии» сильно уменьшится.

Почему нельзя перейти на частную модель накопления?

Существующая модель пенсионной системы основана на механизме межпоколенческого трансфера. В такой системе пенсионные отчисления людей, работающих сейчас, идут на выплату пенсий предыдущим поколениям. Отчисления также идут на накопительную персонифицированную часть пенсии, но в последние годы она были заморожена и, возможно, будет отменена путем замены на добровольную накопительную пенсию.

Размер межпоколенческого трансфера не позволяет отменить существующий механизм, который не позволяет накапливать себе личную пенсию и %. Чтобы покрыть пенсионные обязательства перед нынешними пенсионерами, потребовалось бы огромное количество финансовых ресурсов.

Молодое поколение, а точнее его «поведенческая иррациональность», может негативно повлиять на существующую модель пенсионной системы. К такому выводу пришли специалисты Центробанка при составлении доклада «Основные направления финансового рынка на период 2019 – 2021 годов».

«Несмотря на сравнительную активность российской молодежи при формировании накоплений, ее большинство склонно к вложению свободных денежных средств в получение качественных впечатлений, по своей мотивации не всегда ориентированных на перспективу.Кроме того, стремление к контролю над своей судьбой снижает толерантность к участию в «совместных» схемах. В среднесрочной перспективе это может подрывать устойчивость существующей модели пенсионной системы, основанной на механизме межпоколенческого трансфера», — отмечается в докладе.

У людей уже следующего поколения Z (родившиеся не ранее середины 1990-х гг.) короткий горизонт планирования, а большинство не ставят перед собой амбициозные цели, чтобы не разочароваться.

Философия общества всеобщего потребления — «живи на все сто здесь и сейчас» — приводит к росту уровня закредитованности, улучшая краткосрочные перспективы производства товаров и услуг, но создает потенциальные риски для более долгосрочных перспектив.

Это действительно создает угрозу существующей в России пенсионной системе, основанной на преемственности поколений, причем не только персональной, в рамках одной семьи, а обобщенно, через систему перераспределения ресурсов через национальный Пенсионный фонд.

Вывод

Читателям, желающим уверенно встретить старость, рекомендуем заглядывать в хаб «Здоровье гика», дабы достичь возраста получения государственной пенсии, а также откладывать средства на «частную» пенсию, которая, как показали расчеты, более эффективна.

Комментариев нет:

Отправить комментарий