Не знаю, почему автор выбрал эту картинку, но она — оригинальная обложка статьи.

Из статьи вы узнаете:

- почему вложения в ИТ менее рискованные, чем в любые другие отрасли

- когда именно входит инвестор, а когда ему рановато это делать

- почему венчур бывает лишь в ИТ и биотехе и больше нигде

- и ещё несколько интересностей.

Поехали.

Когда говорят о цифровой экономике, все вспоминают книгу William Janeway "Капитализм в инновационной экономике", которая с 2012 года входит в золотую библиотеку Financial Times. Книга основана на исследовании доктора У. Дженвея, где изучены как устройство цифровой экономики, так и источники и механизмы её финансирования.

Уильям Дженвей собственной персоной.

Основная мысль книги состоит в том, что венчурный капитал пошёл в цифровую экономику не потому, что там больше рисков, а потому, что на самом деле там меньше рисков, чем в других отраслях экономики, когда дело касается исследований и разработок. Венчурные капиталисты готовы финансировать инновационные компании не потому, что они внезапно загорелись идеей рисковать всем, а из-за простого факта:

Технологии на базе Интернет связали государства и многие крупные компании настолько крепко и неразрывно, что те вынужденно приняли на себя часть рисков ИТ-отрасли.

Это шикарные гарантии, которых нет больше нигде.

Новые технологии не несут рисков? Реально?

Для стартапов (особенно) ранних стадий технологии вообще не критичны — это кирпичики, которые валяются бесплатно на дороге. Так же, как можно незаметно подключиться к сети электропередачи и поставщик этого не заметит, так и стартап с небольшим охватом совершенно просто воспользуется:

- интернетом (бесплатной технологической инфраструктурой) Кстати, с GPS всё не так просто, потому что внутри GPS плотно сидят военные, но именно благодаря их бюджетам мы имеем бесплатную гражданскую геолокацию по всей планете.

- ПО с открытым исходным, использование которого снижает примерно до нуля технологический барьер входа в отрасль. Модели с открытым исходным кодом теперь начали использоваться в других отраслях, таких как аппаратные средства и биотехнологии;

- облачными вычислениями, где на базе типовых конструкторов ресурсов быстро проверят свои гипотезы и найдут (или нет) бизнес. Стоимость облака начинается с нуля и растёт линейно размерам бизнеса;

- современными языками программирования высокого уровня, что упрощает их использование для менее опытных программистов. Опять же: конструкторы сайтов и приложений позволяют стартапам быстро добегать до проверенных на рынке решений.

В результате само

слово «технология» (применительно к стартапам ранней стадии) стало неправильным.

Слишком много людей по-прежнему считают, что цифровая экономика, это одиночки-учёные, которые что-то там изобретают и пользуются весьма непонятными технологиями для этого. В лабораториях это, возможно и так, но в цифровой экономике — отнюдь.

Тот факт, что технология коммодитизируется, ещё не означает, что это не проблема. Нужен талант для сборки идеи инновационным образом, но на базе доступных технологий. Настоящие инновации начинаются тогда, когда коммодитизированные технологии перестают соответствовать потребностям растущей компании. Джефф Безос в своем письме в 2010 году акционерам Amazon писал:

Хотя многие из наших систем основаны на новейших исследованиях в области компьютерных наук, этого часто недостаточно: наши архитекторы и инженеры часто пользуются ещё не утверждёнными наукой изобретениями. Многие проблемы, с которыми мы сталкиваемся, не имеют решений в учебниках и поэтому мы — с огромным удовольствием — изобретаем новые решения.

Так получилось, что самые передовые технологии в цифровой области были изобретены и внедрены крупными ИТ-компаниями, столкнувшимися со своими ограничениями, пытаясь обслуживать сотни миллионов пользователей: например, MapReduce, NoSQL или технология OpenStack от Facebook.

Традиционные компании

Чтобы понять, почему венчур пришёл в цифровую экономику несмотря на научные и технологические риски, сначала разберёмся, как растёт компания в нецифровой экономике.

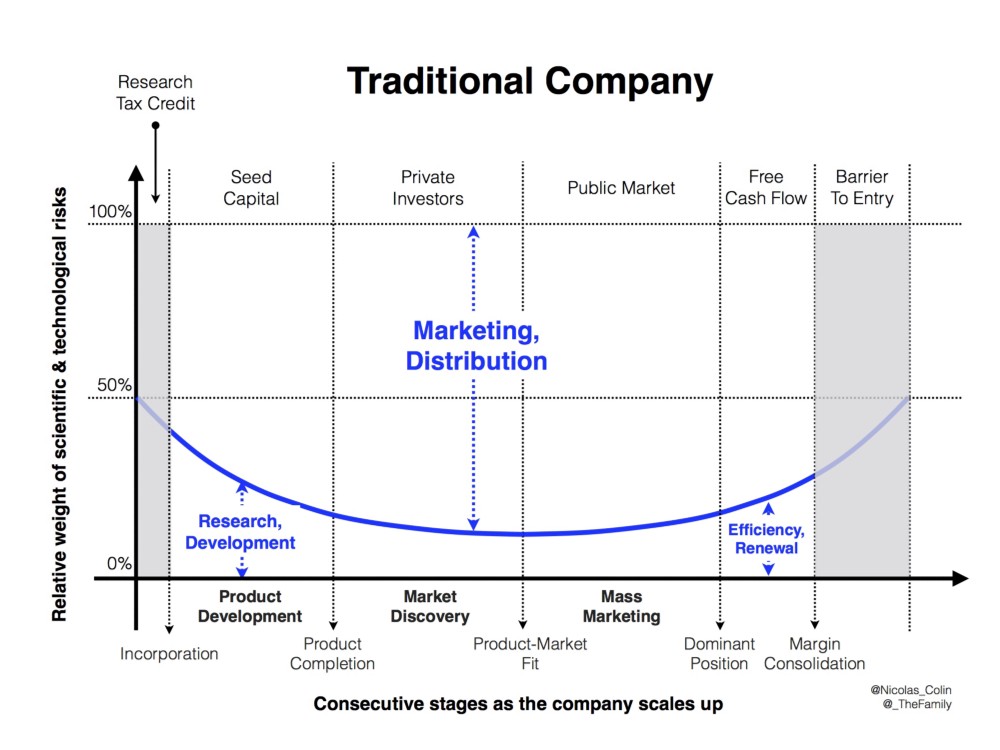

Риски в обычной компании. По вертикали указан относительный вес рисков в части НИОКР на разных этапах зрелости стартапа, а по горизонтали — этапы зрелости компании

Вначале технологические и маркетинговые риски имеют одинаковый вес: необходимо как создавать продукт, так и рассказывать о нём потенциальным инвесторам, сотрудникам и клиентам. Это в теории.

На практике государственные бюджеты (в виже госпрограмм, грантов и субсидий) покрывают расходы на некоторые исследования продукта и позволяют компании быстрее перейти на этап разработки, что компенсирует значительную часть технологического риска на ранней стадии. Это уменьшает потребность в начальном капитале, который часто исходит от отдельного инвестора или из свободного денежного потока существующей компании. Посмотрите, как Джо Макмиллан, в сериале Halt & Catch Fire, взломает Cardiff Electric, чтобы получить денежный поток и создать портативный компьютер.

Кадр из сериала «Halt & Catch Fire» (сезон 1)

На следующем этапе вес научно-технического риска сводится к нулю, и весь риск теперь находится на другом фронте: маркетинг и дистрибуция. Это связано с тем, что продукт полностью разработан и упакован еще до вывода на массовый рынок (в сериале это видно, когда Джо Макмиллан заключает сделку с сетью розничных магазинов только после того, как продукт готов). То есть, риск не найти платежеспособный рынок для продукта — самый важный. Опять НИОКР идёт мимо.

В традиционной экономике частным инвесторам достаточно показать работающий прототип, который можно пощупать (например, на компьютерной выставке COMDEX, см. Halt & Catch Fire) и добавить любое исследование рынка от маститой компании, где видно, что рынок есть и он растёт. Всё: инвестор готов дать денег на маркетинг и реализацию. Где же тут риск неверной технологии? Его нет.

Если маркетинговые и дистрибьюторские усилия были успешными и стартап наконец-то нашёл свою платежеспособную нишу (достиг "market fit"), он переходит на новый этап развития — доминирование. Обычно в это время его выводят на IPO (напомним: в традиционной экономике IPO проводят чаще всего на ранней стадии).

Тут важно пояснить, что доминирование — единственный способ защиты от риска появления новых технологий. Только когда компания — лидер в своей нише, её масштаб достаточно велик, чтобы держать конкурентов на расстоянии. У лидера всегда есть много денег на рекламу, чтобы промывать клиентам мозги, чей айфон самый лучший. Более того, компания-лидер может специально заниматься повышением барьера для входа конкурентов в нише (патентование, скупка стартапов, намеренное игнорирование инновационных решений в своей продукции или ещё чего похуже). Так она удерживает научно-технический риск на низком уровне: просто никто не слышит более инновационных и полезных новичков в тени огромного лидера.

Технологический риск здесь может расти, но он все же остаётся ниже 50%: это риск, который компания предпринимает для внедрения инноваций в области эффективности (таким образом, освобождая капитал и зарабатывая больше денег для своих акционеров) или инновации новых версий продукции (отгрузка новых продуктов, которые помогают держать конкурентов на расстоянии).

В этот период единственной опасностью является конкурент, который готов нести более высокий уровень технологического риска и тем самым сломать барьер для входа своим радикально инновационным продуктом.

Так, например, японские автопроизводители уничтожили американский автопром в 1970-х.

В результате технологический риск почти никогда не финансируется инвесторами:

1) первый этап частично финансируется государством;

2) промежуточные этапы связаны с более заметными рисками в маркетинге и сбыте;

3) на последнем этапе операционная эффективность и обновление финансируются за счет свободного денежного потока нового стартапа.

Цифровые компании

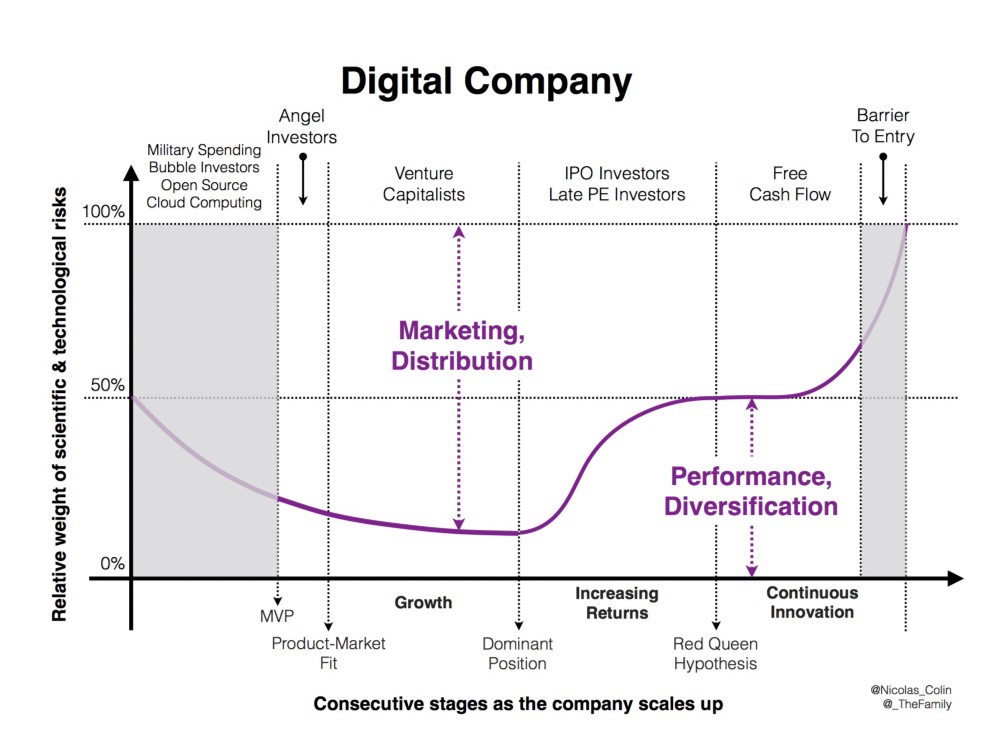

Теперь давайте посмотрим на цифровые (технологические) компании. Вот соответствующая схема:

В сравнении с традиционными у "цифровых" стартапов есть 3 основных отличия:

1) Серая зона слева — разработка MVP. Тут стартаперы подбирают правильную комбинацию коммодитизированных технологий и всё это время можно не открывать юрлицо вообще. В результате бизнес начинается намного позже по сравнению с развитием продукта в традиционной экономике, а создание компании приходится на период, где уровень технологического риска уже очень низок. И потенциальные потери инвесторов — тоже.

2) Нахождение стартапом своей платежеспособной ниши ("market fit") происходит гораздо раньше, чем в традиционных компаниях. Это связано с тем, что технологические предприниматели превратили развитие клиента в науку: хакинг роста аудитории и даже краудфандинг — мощные инструменты, которых нет в нецифровой экономике в принципе.

Вместо того, чтобы завоевывать рынок массовым маркетингом (=отложенный market fit), достаточно найти ранних последователей (=ранний market fit) и вырасти на обратной связи этого сообщества (= пересечение "долины смерти").

3) Цифровой стартап занимает доминирующее положение раньше традиционного по одной простой причине: победитель получает все.

В цифровой экономике лидер тот, кто бежит быстрее. Поэтому в ИТ-стартапах такая большая отдача на инвестиции.

Есть по крайней мере четыре причины, по которым цифровые компании имеют тенденцию расти экспоненциально.

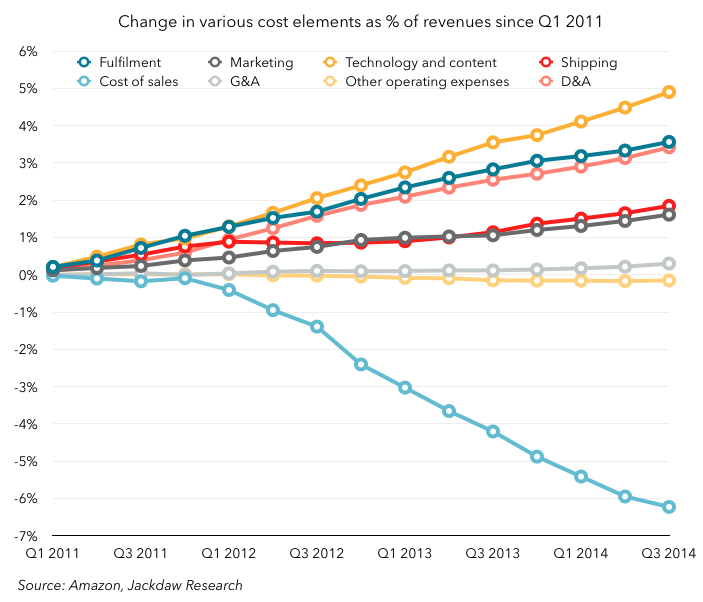

Эффект масштаба, который привёл к падению стоимости продаж в Amazon.

Эффект масштаба. Несколько веков истории показали, что чем больше масштаб сбыта, тем дешевле стоимость производства продукции.

Правда, тут есть свои пределы: спрос перестаёт расти экспоненциально, фабрики достигают своей максимальной мощности, логистик усложняется, новые клиенты становятся более сложными для конвертации, масштаб перестает быть преимуществом и превращается в обязательство — поэтому большинство компаний не могут выйти за рамки определенной доли рынка. Ну это так, к слову.

Падение стоимости продаж Amazon (см. рисунок выше) иллюстрирует эффект масштаба в традиционной отрасли, такой как розничная торговля.

Сетевые эффекты. Большинство технических компаний соединяют своих пользователей друг с другом, обеспечивая связь между ними либо напрямую (совместное использование контента с нашими друзьями из Facebook), либо косвенно (чтение другого пользователя на странице продукта Amazon). Такие подключения превращают пользователей в узлы и запускают мощные сетевые эффекты. Когда они работают, ценность, созданная для каждого конкретного пользователя, увеличивается экспоненциально по мере увеличения числа этих пользователей. Чем больше вырос бизнес, у которого есть сетевой эффект в модели развития, тем проще и дешевле ему приобретать новых пользователей. Кроме того, чем больше пользователей имеет приложение, тем легче сохранить текущих пользователей. Результатом становится растущий барьер покидания пользователем экосистемы продуктов компании и, следовательно, более низкая стоимость владения пользователем для неё..

Данные. Чем больше растет бизнес, тем больше данных он может собирать с разных участков, особенно от своих клиентов. Эти данные могут быть возвращены в цепочку поставок компании для обучения алгоритмов, которые постоянно совершенствуются с точки зрения точности и скорости обработки. Другими словами, чем больше ваш бизнес, тем больше данных вы собираете, и тем дешевле и точнее ваши внутренние операции за счёт машинного обучения. Именно поэтому машинное обучение стало главной технологией масштаба, лежащей в основе бизнес-моделей технологических компаний.

Виральность. Это не то же самое, что сетевые эффекты. Сетевые эффекты это про то, когда чем больше пользователей продукта, тем он ценнее и от на эту ценность приходит ещё больше пользователей. Виральность это про то, когда сами пользователи занимаются распространением продукта бесплатно. Например, в бизнес-модели Dropbox есть сетевые эффекты, но их главный трюк роста основан на виральности: новому пользователю дают бесплатное место в облачном хранилище, если он пригласил друзей.

Когда компания начинает получать прибыль (много прибыли), её маркетинговые и сбытовые риски перестают быть критичными, а вот риск потери гибкости при резкой необходимости перехода на новую технологическую платформу или инфраструктуру выходит на первый план. Ну или высокая стоимость внутренних транзакций — туда же, приходится внедрять машинное обучение, а то обгонят конкуренты из Азии :)

В конце концов оказывается, что технологический риск повышается вместе с долей рынка у доминирующей компании.

Увеличение прибыли, как правило, защищает её, но:

- технологические риски достигают максимума, когда компания занимает полностью весь рынок (см. статью McKinsey ), и

- поскольку клиенты компании-лидера в ИТ-отрасли почти мгновенно сменят продукт или услугу при желании, ей приходится бесконечно улучшать производительность, создавать новые функции, выпускать новые продукты и постоянно совершенствовать удобство пользования всем этим (гипотеза Red Queen).

Очевидно, существует корреляция между очень высокой конкурентоспособностью в цифровой экономике и небольшим количеством технологического риска, который присутствует на ранних стадиях развития стартапа.

Маркетинговые риски очень высоки, потому что клиентов цифровой экономики на порядки сложнее привлечь и удержать, чем в традиционной экономике.

Поэтому чем активнее стартаперы максимально снижают технологические риски и используют готовые технологии типа Интернет или опенсорса (низкий барьер входа в цифровую экономику) тем больше становятся риски маркетинга и дистрибуции, а также растёт конкурентное давление в любой нише цифровой экономики. Вот причины, по которым программное обеспечение ест мир.

Программное обеспечение ест мир, потому что оно коммодитизировано.

Традиционная компания справится с этим давлением, создав барьер для входа. Компании из цифровой экономики возвести барьер гораздо сложнее — нужно иметь поистине колоссальную прибыль по сравнению с конкурентами. Amazon защищается скупкой розничных сетей и строит свои магазины у дома, но она также имеет более высокую прибыль, чем ее цифровые конкуренты, такие как Google или Facebook.

Netflix также создает барьер для входа, поскольку он создает оригинальный контент, но опять же он работает на рынке, где увеличение прибыли трудно поддерживать, в основном из-за действующих ограничений правообладателей и сложившихся правил.

Технически метод возведения барьеров для входа основывается на двух столпах:

1) закрытые экосистемы типа Google (Search, Gmail, Maps, Chrome, YouTube) или Apple (iPhone, App Store, iTunes);

2) бизнес-модель двусторонней платформы, разработанная такими компаниями, как Google (пользователи / рекламодатели), Amazon (продавцы / покупатели) и Uber (водители / пассажиры).

Как технологические компании справляются с беспрецедентными уровнями технологического риска на больших масштабах? Это еще одно отличие от традиционных видов бизнеса.

Поскольку барьеры для входа не так высоки, как в традиционной экономике, компании не могут полагаться только на эффективность и частое обновление ассортимента. Им нужно серьезно относиться к доминированию в инновациях на длинных горизонтах планирования в принципе. Это означает, что они должны привлекать и удерживать таланты. Начинается война за таланы, на которую указывает Джон Доерр :

«Google, Facebook, Amazon, Apple — я думаю, что это четыре великих лидера гонки в Интернете. Они действительно задают темп. Они не ограничены рынком. Они ограничены числом нанятых умников и умниц».

Джон Доерр: талант — единственный предел роста цифровых компаний

Поскольку так сложно внедрять радикальные инновации внутри компании, доминирующим технологическим компаниям приходится постоянно покупать инновационные стартапы: именно поэтому приобретения в цифровом мире более часты в сравнении с традиционными.

Ладно, есть ещё одна отрасль цифровой экономики, где есть венчур, но она не про ИТ. И она — особенная.

Биотехнологические компании

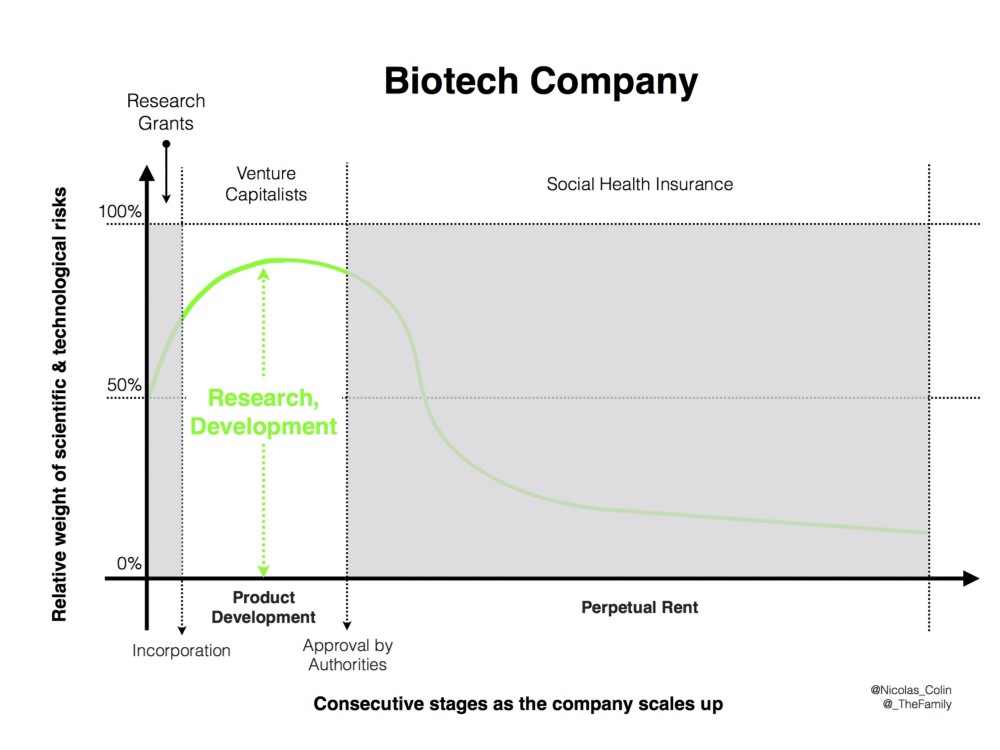

В целом тут процесс похожий: допустим, ученый открыл формулу лекарства с использованием государственного гранта (типа программы NIH в США), а потом он (или другой предприниматель) основал биотехнологический стартап, чтобы попытаться создать эффективный препарат, основанный на этой работе, и для запуска бизнеса привлёк венчурные деньги, то… как бы ни был перспективен рынок, препарат должен быть одобрен властями + попасть в списки разрешённых для возмещения в программах медицинского страхования — только тогда компанию можно открывать. И инвестировать в это.

На схеме картинка с рисками раскрыта подробнее.

Как выражается доктор Janeway ситуация биотехнологических компаний сильно отличается от ИТ-компаний, хотя оба основаны на венчурном капитале:

Поскольку весь рынок сбыта биотехнологических инноваций сильно зарегулирован государством, спрос на продукт становится неэластичен. То есть, стартап сталкивается с неуправляемыми рисками сбыта и маркетинга в ситуации огромных рисков неуспешного НИОКР.

Таким образом, сам факт запуска бизнеса в биотехе уже событие: с этого момента можно оценить фундаментальное значение, текущую стоимость чистых денежных потоков от инвестиций — и, только в этом случае — научное и регуляторное препятствия для входа на рынок преодолеваются.

Факт того, что инвесторы неоднократно делали ставки в биотехе, только подтверждает правило: либо низкие риски технологий и высокие — маркетинговые (цифровые стартапы), либо наоборот (например, биотех) и тогда свободного рынка не получится, нужно государство.

Биотех — единственный сектор за пределами цифровой экономики, где существует венчурный капитал. На ранних этапах инвесторы готовы отказаться от быстрого ожидания прибыли потому что компании, в которые они инвестируют, не рискуют на рынке сбыта и дистрибуции (ведь одобренный препарат очень легко выводится на рынок и оплачивается по социальному страхованию, да и больные и умирающие люди покупают лекарства несмотря ни на что).

У вас нет бизнеса, пока нет лекарства и наоборот, если у вас есть лекарство — вы можете заработать целое состояние. Следовательно, важно, как это написали в своём блоге Index Ventures, сосредоточиться только на одной вещи (и на одном риске): на развитии одной (правильной) молекулы.

Ключевые выводы

Венчурные капиталисты работают с рынком при соблюдении двух условий, когда:

- есть потребность в финансировании только для одной категории риска (маркетинг в цифровой экономике или технологии в биотехнологии) и

- потенциальный успех настолько огромен, что он покроет как возможные потери от реализации риска, так и все потери портфеля инвестора.

Комментариев нет:

Отправить комментарий