Эти тарифы будут в несколько раз ниже, чем сейчас приходится платить за процессинг карт. Участники рынка предложили установить для торговых точек тариф за приём платежей по QR-кодам от 0,2 до 0,7% от суммы операции, сказала Скоробогатова.

Речь идёт о Системе быстрых платежей (СБП), которая уже работает, но позволяет переводить деньги только между счетами физических лиц. В сентябре произойдёт важное событие: в СБП разрешат переводы от физических лиц в пользу компаний для оплаты товаров и услуг. Заплатить за покупки в магазине с помощью СБП можно будет, сканировав QR-код торговой точки через мобильное приложение банка.

Есть два варианта платежа:

- Пользователь сканирует код, а затем вручную вводит сумму в приложении. После этого платёж происходит практически мгновенно. Банк спишет деньги со счёта и через СБП переведёт в банк-владелец счёта магазина. Продавец сразу увидит, какая сумма поступила ему на счёт.

- Динамический QR-код, который не предусматривает ввод суммы, она сразу списывается со счёта. По такому принципу работают самые известные в мире сервисы приема безналичных по QR-кодам — китайские WeChat Pay и Alipay.

Оплата товаров через СБП — удобная альтернатива расчётов банковскими картами. У неё сразу несколько преимуществ.

Во-первых, это автоматическая защита от скимминга. Здесь нет считывающего терминала, который может скопировать данные вашей карты. У любого человека возникает чувство дискомфорта, когда официант в ресторане или работник на ресепшне в гостинице берёт его пластиковую карту в свои руки, а тем более куда-то уносит. Конечно же, это небезопасно, тем более, если с карты можно совершить платёж без пинкода. На любом банкомате или терминале может стоять накладка, которая считывает данные с магнитной полосы. По бесконтактным картам можно провести сторонний платёж. СБП предлагает альтернативный вариант: никаких терминалов, официант не забирает карту, а вместо этого приносит листик с QR-кодом, куда уже внесена необходимая сумма чаевых (или можно оставить их отдельно наличными).

Второе преимущество — интернет-магазинам и индивидуальным предпринимателям теперь не обязательно тратить деньги на покупку касс, терминалов и проведение платежей. Это существенная экономия.

И главное преимущество — снижение комиссии. Торговые точки давно жалуются на дороговизну услуги по приёму карт: банки взимают с них 1–3% от суммы операции (данные Ассоциации компаний розничной торговли, АКОРТ). По задумке Центробанка, оплата товаров и услуг через СБП должна разрушить монополию на эквайринг и уменьшить стоимость услуги. Сейчас около 70% терминалов для приёма карт в магазинах принадлежат Сбербанку и он получает сверхприбыль от проведения платежей, считает Скоробогатова.

Оператором СБП является Центробанк. Для банков переводы в СБП стоят от 50 копеек до 3 рублей (платит как банк отправителя платежа, так и банк получателя). Согласно принятому в июле закону, ЦБ сможет устанавливать максимум, который банки смогут брать со своих клиентов при проведении операций через СБП.

Стоимость эквайринга в размере 0,2–0,7% станет глотком свежего воздуха для бизнеса. Скоробагатова сказала, что конкретный процент зависит от типа товаров и услуг. При этом нижняя граница тарифа (0,2%) даже меньше, чем мог рассчитывать ритейл. Президент АКОРТ Сергей Беляков на днях говорил, что максимальная ставка, при которой сетям было бы экономически целесообразно использовать СБП — это 0,4%. По прогнозам, за первый год эксплуатации через систему может пойти до 5-7% платежей в розничной торговле.

Низкая стоимость эквайринга — ключевой момент для внедрения QR-кодов в розничной торговле. Если магазинам будет это выгодно, то они начнут всячески продвигать новую технологию. Например, предлагать скидки на товары при оплате по QR-коду. «Для нас это являлось ключевым моментом. Сейчас по закону мы обязаны принимать карты и их стоимость в 6-9 раз превышает стоимость обслуживания наличных», — сказал президент Ассоциации компаний интернет-торговли (АКИТ) Артём Соколов.

По мнению АКОРТ и АКИТ, запуск СБП выведет Россию в число стран-лидеров по уровню развития финансовых инструментов, приведёт к повышению прозрачности целых секторов хозяйственной активности

Резко возражают резкому понижению тарифов только банки. «Если в первом случае [с переводами в СБП между физлицами] это вопрос демонополизации одного игрока, то во втором случае [c2b], и я это сказал председателю ЦБ Эльвире Набиуллиной, они забирают экономику у всех банков, особенно у маленьких. — говорил «Ведомостям» совладелец «Тинькофф банка» Олег Тиньков. — Бенефициарами будут ритейлеры, вот и всё. Они вам на телевизор цены не снизят, не волнуйтесь. За счёт банков свою экономику сейчас улучшат ритейлеры, а потребителю ничего не достанется».

Потеряв доходы, банки не смогут давать кэшбеки и другие бонусы, говорил главный управляющий директор «Альфа-банка» Владимир Верхошинский: «То есть если проиграют банки — проиграют и клиенты. Зачем это нужно регулятору, я не понимаю. По факту вырастут только доходы розничных сетей».

Окончательные тарифы на приём платежей для магазинов станут известны ближе к запуску системы в сентябре.

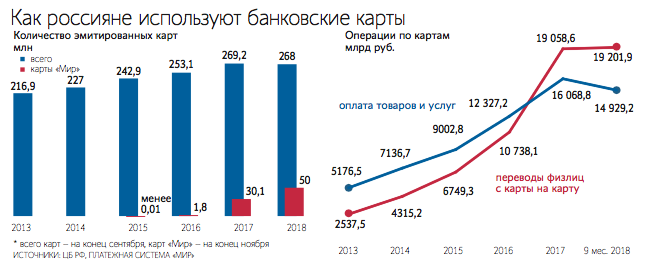

У Системы быстрых платежей большие перспективы. Сейчас уже можно переводить друг другу деньги по номеру телефона, а объём платежей с карты на карту превысил объём оплаты товаров и услуг.

Если появится оплата покупок мобильным телефоном, она может стать очень популярной среди населения. Ольга Скоробогатова говорит, что запуск системы быстрых платежей обычно приводит к росту безналичных расчётов. В некоторых странах p2p- и p2b-переводы (от физлица юрлицу) занимают бóльшую долю в безналичной оплате, чем карты. «Я думаю, что p2p победит карточные транзакции на горизонте 5–7 лет», — сказала она.

«СБП и некоторые другие инициативы не очень нравятся Сбербанку, поскольку угрожает его монополии в платежах. Этот госбанк не поддерживал “Мир”, а сейчас называет Систему быстрых платежей монополией и сопротивляется Единой биометрической системе (ЕБС), — пишут «Ведомости». — У Сбербанка есть аналоги и сейчас в этой странной конкуренции с регулятором-акционером он далеко впереди. Например, в его базе миллионы образцов биометрии россиян, а в ЕБС — тысячи. Все банки по закону должны собирать данные россиян для передачи в ЕБС, но Сбербанк, заявив о подключении к ней, продолжил наполнять свою базу».

Это действительно странная ситуация, особенно с учётом того, что контрольный пакет Сбербанка принадлежит ЦБ: «Один игрок не должен быть равен всему государству или всему финансовому рынку. Мы когда-то жили в такой парадигме, это привело к плачевным последствиям. Когда у вас вообще нет никакого выбора, рано или поздно банк начинает навязывать то, что он считает нужным, а не дает то, что нужно именно вам, — считает Скоробогатова. — Мы выстроили такую тарифную модель, которая нам даст возможность только покрыть затраты на ее создание, но не заработать. Для самих банков стоимость таких переводов будет практически близка к нулю. Если мы говорим о развитии платформ коммерческих банков, то они оказывают услуги банкам не под ноль, а под 1% и более. Опять же если один игрок или два могут владеть всем платежным пространством, то это тоже рабство, как и зарплатное. И оно даже опаснее. Ведь все-таки платежи, особенно розничные, – это уже что-то повседневное, как чашка кофе по утрам. У вас должна быть возможность совершить платеж из любого места, из любого банка, просто нажав на кнопку, и не задумываться о том, что для этого вы должны стать клиентом только одного конкретного банка. Я считаю, что это уже каменный век. Онлайн-переводы — это то, что из коммерческих ноу-хау, которые были доступны только нескольким игрокам, перешло в разряд повседневного сервиса. И все банки должны иметь возможность предоставлять эту услугу. Поэтому мы и создаем такую платформу, как СБП, для участников финансового рынка».

Комментариев нет:

Отправить комментарий